如何搭建一个「再保险」平台?

“再保险”是什么意思呢?这个概念又和普通保险有什么关系有什么区别呢?本文就结合“再保险”这个概念,跟大家介绍相关业务知识以及如何搭建一个“再保险平台”。

一、再保必须知道的知识

看了下论坛,再保险这块的同学几乎没有。于是打算整理再保险相关的业务和平台设计,供所需的小伙伴学习分享。本文适合对保险和再保险有基础了解的同学。

先简单地介绍下保险,比如你为自己买一份医疗险,一年缴费500元,保险的保额(即最大赔付金额)为100万,那么当你发生符合保险条款的就诊项目时,保险公司会根据你看病花费进行报销,报销金额可能是1万,也可能是99万,最多赔付100万。保险公司承保盈利是赚取客户交了保费却不看病所带来的风险收益。

作为保险公司,如果遇到客户今年都看病,每个都花了几十万这种极端情况,那么保险公司可能就会发生巨额亏损。为防患于未然(及考虑国内偿付能力监管指标),需要将公司承担的风险转移,一种转移的方式就是再保险,即保险公司的保险。再保是厘定风险的专家。

1. 再保交易角色

再保交易的角色主要分为:

- 分出人/分出方:将风险和保费分出的一方,例如保险公司

- 接受人/接受方/分入方:接受风险和保费的一方,例如再保公司

- (再保)经纪人:磋商促成分出人、接受人达成合作的一方,不能真的接受/分出风险,只是经手方

具体的再保交易模式大致如下图:

需要注意:

- 接受人不一定是再保公司,也可以是保险公司的再保部(需获得分入资质),但不能是经纪人;

- 转分出(retrocession):接受人接受风险后,可将风险再分出给其他接受人。这个过程也可以通过经纪人完成。

2. 分保的基础:危险单位

承保时,保险公司往往是针对‘标的’进行保费计算、风险评估,但是再保险是基于事故发生可能产生损失的实际情况来划分危险单位(简称险位,risk unit),并以险位为基础进行分保保费计算、风险评估。

例如:两栋相邻的房子AB,作为两个标的,A房屋的保额1000万,B房屋的保额800万,若起火会一同烧灭,则在火险合同分出时,AB房屋将视为一个险位。

险位划分不一定是合并标的,也可能拆分标的进行重组。

仍以房屋为例,标的C中心包含C1、C2两栋楼房,保险公司将C1/C2作为一个标的承保,保额2000万,但C1/C2房屋距离较远且有很好的消防隔离,则在划分险位时,可能将C1/C2视为两个危险单位。

3. 再保险的分保类型

再保险分保类型分为:比例分保和非比例分保。比例和非比例(国内又称超赔)分保又分为多种子类型。具体分类如下,详细可百度(属于基础内容,且篇幅较长故不细说)

比例分保, 分出人针对保费和赔款按约定的分保比例与接受人进行分保、摊赔:

- 成数(quota share,QS)

- 溢额(surplus,SPL)

- 成数溢额混合(QS & SPL)

非比例分保, 根据不同的赔款范围,约定不同的分保保费,接受人根据实际赔款摊赔:

- 超赔(Excess of loss,XOL)

- 赔付率超赔(Excess of Loss Ratio,XOLR)

4. 分出和自留

分出人将部分风险分出给其他公司后,还会留下部分风险在自身公司。此部分称为‘自留’(与‘分出相对应’)。

例如100万保额、10万保费,分出20%后,分出保额为20万,自留保额为80万。分出保费为2万,自留保费为8万。

若分出比例为0,那么该保单‘全自留’。

若分出比例为100%,那么该保单的风险和保费全部转移出去,称为‘代出单(英文fronting)’。国内监管是不允许代出单的,所以分出方需至少自留一部分风险。

5. 再保险的分保方式

根据分出风险的方式,有如下分类,详细可百度:

- 合同分保(treaty, contract, program)

- 预约分保/临分预约协议分保(facility)

- 临分分保/临时分出(facultative, fac.)

6. 常见的分保类型和分保方式组合

不是每种分保方式都有比例、非比例等多种方式,常见的组合如下:

7. 比例再保分出的优先级

若同一个险位,其归属于一张再保险合同,又可通过某一临分预约协议分出,因为风险过大还安排了临分,那么这些分保类型应该如何界定优先级呢?应该先分给谁后分给谁呢?其顺序一般如下:

- 先扣除比例临分

- 再扣除临分预约协议

- 再扣除成数合同(或成数溢额混合合同的成数部分)

- 再扣除溢额合同(或成数溢额混合合同的溢额部分)

一般而言,同一类风险,不会同时签署与多个合同/协议,但若签署了多个分保协议,则需按照约定顺序进行分出。

二、再保险业务平台

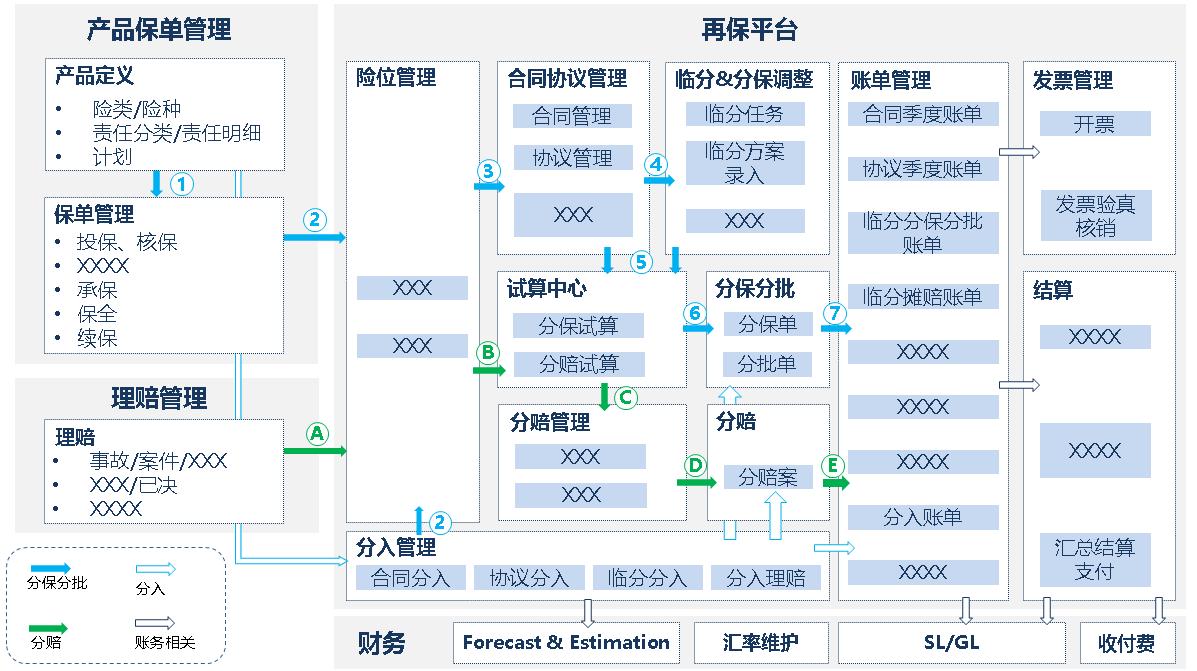

再保险平台需与保险平台紧密对接,以实现精确、自动化的再保交易。大体上,再保平台和直保相关系统的对接如下:

本文仅介绍主要功能,以帮助大家理解再保的框架和模块关系,关键是不同模块之间对接关系、流转顺序。再保真正复杂的是细节场景的处理,也实难通过一文分享完毕。

三、再保分出

1. 险位管理

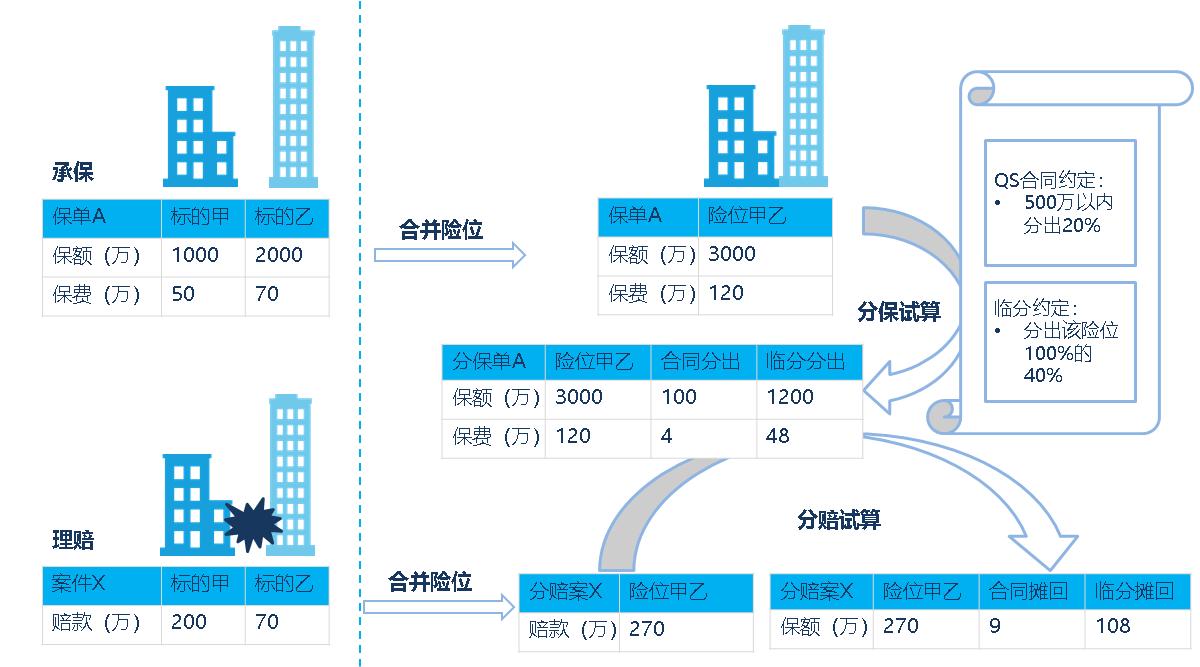

由前文可知,承保是基于标的计算费用和保障范围,但是在再保中,是以危险单位为基础进行分保。因此,险位管理主要需要对标的进行重组,实现标的→险位的映射。

每个险位和标的类似,也需有对应的保额、保费,及险位本身的信息,例如房屋的地址,人的证件号等。

承保时,需完成标的→险位的对应关系及险位定义,这一步骤往往由核保和再保共同完成。保全可对其定义进行调整。而理赔时,根据标的的赔付情况和映射关系,计算出险位上的赔付情况。

2. 合同/协议管理

合同和预约协议的区别上文已介绍,系统上往往将二者做类似处理。协议的结构一般与简单的合同类似。

再保平台需能支持完整结构化定义再保合同。一份再保合同往往包含多个章节,没个章节包括多种不同的再保条款组合:

- 主合同:往往定义合同期限,分入分出双方的信息,及一些整个合同所有章节都适用的除外条款等。

- 章节:除上述通用的信息,每个章节可以约定不同的再保方式和再保范围

- 子章节:子章节中,可对每一类风险约定再保的方式条款。

例如:一份非车险合同,可以包含成数、溢额两个章节,对于成数部分,可以对财产一切险、工程险约定不同的分保比例、手续费比例等等。

将合同完整地结构化定义在系统中,那么系统将有可能实现自动分保试算。

3. 临分/分保调整

将临分与分保调整放在一起,是因为二者往往都是逐单处理的。

往往由核保发起临分任务给再保,此时保单尚未承保。再保在实际业务中,会(经常通过经纪人)将此保单的初步信息同步给其他再保公司/再保部进行询报价。

再保询报价方案需要与核保同步,最终核保根据再保分出比例看自留部分决定是否能出单,出单后再保临分人员将对外binding临分信息,将询报价正式转为有效的临分合同。

此外,对于个别约定不使用一般合同条款的险位、临分方案有变更的险位,可通过分保调整,逐一调整其合同分出比例、再保临分比例、非比例临分安排等属性。

4. 试算

合同、协议、临分定义,除了记录再保的信息外,还定义了再保将如何进行分保分批、分赔处理。

对于分保分批,在险位上的保额保费计算完毕后,可自动根据合同、临分定义计算分保的保额保费等信息,并生成分保单。

保单发生理赔时,将根据标的→险位计算险位赔款,根据险位赔款+分保单信息,计算分赔款、生成分赔案。

5. 分保单、分批单

分保单类似于保单,记录分保双方信息、险位信息、分保具体安排、特别约定等信息。分保安排主要包括:

- 再保接受人,及其比例、手续费、代扣代缴费等(对于超赔临分,记录超赔临分的限额、起付线、赔付比例、超赔保费信息)

- 若有经纪人的,还需要记录经纪人、经纪人与接受人的关系、经纪人手续费。

分批单与保全批单类似,也记录了再保调整的时间。此外,保单每次发起保全:

- 若该保单有临分,还需重新人工调整临分

- 若保单没有临分,只需要自动调整合同分出即可

6. 分赔案

分赔案与赔案类似,记录该险位的赔付信息,及其再保分摊信息。

考虑再保有较多特别约定,系统无法自动处理,因此分赔案可由人工调整,且需注意巨灾案件的处理。

四、再保分入

对于分出业务再保部需要将所有的承保业务分析是否分出、如何分出,并落实在系统中,需要大量的自动计算逻辑。

想象你是分出方的对手方:分入方,所有账务都是其他公司计算好给你的,你只需要审阅即可。这样的系统处理相比分出会简单许多,主要完成数据的记录审核即可。

1. 分入合同/协议/临分

分入合同、协议类似分出合同的结构,但只需要做数据记录即可。

一般分入险种需要单独报备,所以分入临分与一般保单承保较为类似。系统上,在再保模块做一个简单的出单流程即可。

2. 分入赔案

对于临分/大额/巨灾等赔案,需要记录案件的详细信息。分入赔案往往只需要记录“你分出时给到别人的信息”即可。

3. 转分出

分入业务其实与一般承保业务类似,所以可以将分保单进行转分出。合同可进行自动转分出,还可以进行临分转分出,所以分入保单结构一般也需与承保保单类似,以减少系统对接工作量。

4. 分入测算

由于分入业务非常依赖直保公司的经营,分入业务的一个重点在于测算分入风险,以便及时调整分保策略、转分出策略、分入保费策略、保费预估、赔付预估等,此部分功能一般在财务精算系统实现。

测算方法包括,依据IBNR/分入保费/分入赔付情况等,结合相关精算方法(如1/8法、1/365法等)计算保费预估、赔付预估等金额。

五、再保账单与结算

再保一定是需要具体到最终接受风险的公司的,但是再保结算可通过经纪人进行结算。因此,再保账单需要生成经纪人/接受人两个层级的数据,当有经纪人时,在经纪人层级进行结算。

1. 再保分出季度账单

以合同/协议为例,他是针对一类风险进行分保转移,所以对于一般正常的风险承保、赔案,再保无精力逐一结案审核,因此往往汇总成季度(少部分也走月度)账单进行结算。

2. 临时分出账单

除上述情况外,其他账单主要逐一临时结算。例如临分分保后,需要尽快生成账单并结算。

此外,再保合同虽然一般不关心单一风险发生的案件,但是若案件发生的金额过大(依据实际再保合同的约定),此类合同赔款也需要立即单独计量结算,称为cash call账单。

3. 特定时间结算的分出账单

例如纯益手续费账单,在合同到期了才知道合同的赔付率,才能知道纯益手续费是多少钱,此时才能进行结算。

4. 分入账单

收到上述三类账单,并记录在系统中进行结算。

5. 再保账单费用项

再保费用一般包括,分保费、分赔款、手续费、经纪人手续费、增值税、利息等。

6. 再保账单结算

结算流程:

再保业务发生后,分入业务需手工录入账单,其他情况基本上系统都会自动生成账单。与直保略有不同,直保一般出单后立即自动收付费,再保需要生成账单后,将同一接受人/经纪人的账单归并到一起,轧差完毕后进行结算。且再保结算金额巨大,所以需要多次复核无误才能支付。

部分结算:

一张再保账单对应很多的明细业务,分入方收到账单后,会审核账单附上的清单,对于清单有疑问的部分可不进行结算,也可以约定对某些费用项延迟结算等等。

余额账户:

再保结算时,密切往来的客户,可能某次支付后发现业务数据有些核对不上,此时再保可以退款,但也可以是建立交易伙伴余额账户,将对方多给付的账款存放在余额账户中,并记利息。

汇兑损益:

再保公司比较全球化,这样能更好地将风险分散到全球。对应再保结算,外币支付是一个常见场景。且再保季度账单往往跨数月结算,此时再保有几种汇率结算模式:约定汇率、央行汇率。因汇率变化导致的结算差额需折算成本位币,记为汇兑损益。

结算差额:

再保金额较大, 考虑多地汇率不一致和催收等实际问题,结算时在一定范围内可以抹零头结算,零头需计入结算差额,同样需折算为本位币。

六、最后

再保业务非常复杂,需要你对整个保险业务及系统有很深的了解才能落实。在整理这篇文章时,也花了一些时间梳理模块和关系,反思以前设计的不足。后面如果有时间出一篇平台模块化设计的文章。

希望本文对被再保困扰的你有所帮助,有问题欢迎留言咨询交流。

本文由 @咩咩 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议