新一线城市能装下投资人的灵魂吗?

来源:IT桔子(ID:itjuzi521) 作者:冬雪

新一线城市投融资集中在先进制造、企服、医疗领域。

2022 年 6 月,新一线城市研究所发布《2022 城市商业魅力排行榜》,划定 15 座新一线城市依次是成都、重庆、杭州、西安、武汉、苏州、郑州、南京、天津、长沙、东莞、宁波、佛山、合肥和青岛。

众所周知,「北上广深」是绝对的一线城市,其城市发展水平、综合经济实力、辐射带动及人才吸引能力有目共睹。

一线城市之外,新一线城市也正在崛起,据悉新一线城市评选标准依托商业资源集聚度、城市枢纽性、城市人口活跃度、生活方式多样性和未来可塑性五大指标。

从这五大指标来看,新一线城市中也蕴藏着潜力与活力。在「躺平文化」盛行的现今,一线城市容不下肉身,那么新一线城市又是否可以放下灵魂?

本文即以 15 座新一线城市为研究对象,以近三年里,VC 的投资布局(一级市场股权投资交易)为核心维度,试图分析新一线城市产业集聚及发展情况、资本偏好情况、行业发展变化等。

据 IT 桔子统计,2020 年—2022 年,15 座新一线城市中,杭州、苏州、南京触发融资事件超过 500 起,我们将其划分为第一梯队;成都、武汉、合肥发生融资事件集中在 200-500 起,为第二梯队;不足 200 起的西安、长沙、天津、宁波、重庆、青岛、东莞、佛山、郑州列为第三梯队。

先来看第一梯队——首先这 3 座城市 3 年发生融资事件差距也很大,触发融资事件最多的为杭州,共计 1502 起,平均每年 500 起;之后为苏州合计 970 起,平均每年 323 起;南京则为 636 起,平均每年 212 起。

从行业分布及变化趋势来看,杭州获投企业行业集中度低于苏州和南京。2020 年—2022 年,杭州热门获投赛道 TOP3 合计占比集中在 55%-65% 之间,而苏州和南京,TOP3 行业占比则在 70%-80% 之间。

第一梯队 3 座城市热门行业主要集中在企服、医疗、先进制造领域。在杭州,有近一半融资事件发生在 3 大热门行业之外,城市中行业百花齐放。

如在 2022 年,位于杭州的年轻人泛娱乐公司乐见科技盲盒星球获百度等数千万 A 轮融资;综合性文化公司索以文化完成 B 轮融资;获得数千万天使轮融资生鲜一站式 SaaS 服务商观妙科技,同样也位于杭州。

苏州和南京的投融资事件主要集中在热门赛道,其他赛道每年的融资占比仅在 20% 左右。以2022 年苏州为例,前 3 大热门行业占比就已超过 80%,其中先进制造和医疗健康两大行业占比已超过 70%,另外排在第四、第五的传统制造和汽车交通领域,又分走 10% 左右的份额,因此剩下的电商零售、本地生活、教育、游戏等领域,合计仅占 6% 左右的份额。

再从行业变化来看,2020 年 2021 年,杭州热门投资行业 TOP3 为企服、医疗健康和电商零售,先进制造并未上榜,到 2022 年,杭州先进制造领域投资热度一跃至第一,占比达到 23.7%,高于前两年 TOP1 行业占比,而前两年位居第三的电商零售领域,到 2022 年已不在前三。

苏州三年热门 TOP3 行业中的变量则为汽车交通,2021 年其排在第三。另外,苏州热门行业更多的集中在医疗健康和先进制造,且集中度越来越高,2020 年排在第三的企业服务,占比还能达到 10.1%,到 2021 年,汽车交通领域占比仅为 5.5%,到 2022 年,再次排在第三的企服占比仅为 5.4%。

相较于杭州和苏州,南京热门行业变化并不大,首先行业 TOP3 排序三年均为先进制造第一,医疗健康第二,企业服务第三。再者占比变化幅度也较小,基本在 5% 之间。

2020 年—2022 年,3 年时间里杭州最吸金的公司要属零跑汽车,仅在 2021 年 1 年时间里,零跑汽车就先后斩获 43 亿 B 轮融资和 45 亿 C 轮融资,到 2022 年零跑汽车港交所上市,又为杭州增加了一家上市公司。近期,零跑汽车在杭州举办发布会,发布 T03、C11 增程版、C01 及 C11 纯电版四款车型。

半导体集成电路生产商中欣晶圆也是杭州这三年里较为吸金的公司,2020 年完成 40 亿 A 轮融资,该笔融资也是近几年杭州排名第三的融资事件。近日,杭州市发改委公布 2023 年杭州市重点实施项目名单和 2023 年杭州市重点预备项目名单。其中重点实施项目中,就包括 Ferrotec 杭州中欣晶圆大尺寸半导体硅片项目。

近几年苏州最吸金的公司为核酸新药研发商艾博生物,艾博生物在 2020 年和 2021 年,先后完成数千万 Pre-A 轮融资、1.5 亿 A 轮融资、6 亿 B 轮融资以及 7 亿美元 C 轮融资和 3 亿美元 C+轮融资。其 7 亿美元融资更是成为苏州近几年融资金额最高的事件,排在之后的为液晶面板制造商苏州华星超 20 亿战略融资和知识产权信息服务商智慧芽。

南京近几年融资金额最高的事件为智慧出行生态平台 T3 出行的 77 亿 A 轮融资,之后为财产保险公司紫金保险的超 50 亿战略融资,工程机器租赁 B2B 企业众能联合在 2021 年获数十亿 C+轮融资,排在第三。

另外,从三座城市融资金额 TOP 事件发生的时间来看,有 7 起在 2021 年,2 起为 2020 年,刚刚过去的 2022 年,三地均未发生单笔融资额超过 2020 年、2021 年高值的事件。

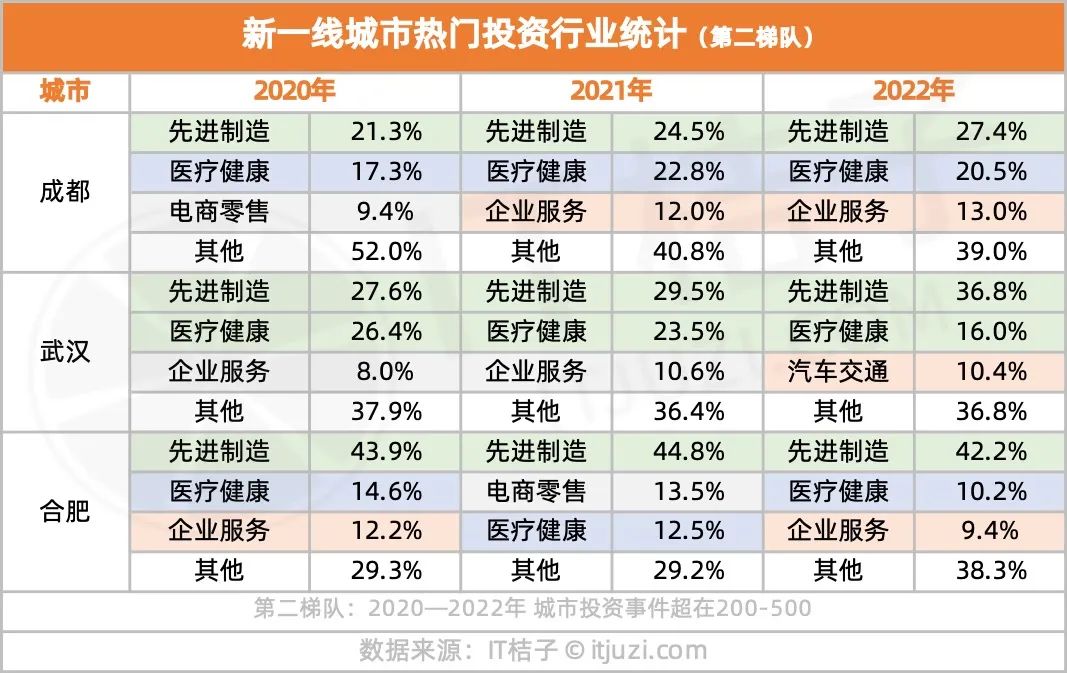

再来看新一线城市中的第二梯队,即成都、武汉、合肥三座城市。这三座城市 3 年合计发生融资事件差距较小,成都为 457 起,武汉 325 起,合肥 265 起。

再看行业分布,绕不开的依然是先进制造、医疗健康和企业服务三大行业。不过,相较于第一梯队的三座城市,位于第二梯队的成都、武汉、合肥三座城市三年,先进制造「雷打不动」的位居第一。

三年中,合肥先进制造领域每年的占比更是都超过 40%,单从占比这一维度上看,是名副其实的 TOP1。合肥是全国重要的现代制造业基地,目前在全市已拥有 37 个工业行业,200 多个工业门类,2000 多种大宗工业产品,高技术制造业增加值占全市工业比重由 2012 年的 9.4% 提升到 2021 年的 31.9%,平均每年提升 2 个百分点,居全国城市第一方阵。

另外,从三大城市热门投资行业占比来看,除三大热门行业外,电商零售和汽车交通也偶有上榜。成都 2020 年电商零售热度排到第三,武汉的汽车交通在 2022 年排到第三,2021 年合肥市热度第二的行业同样是电商零售。

IT 桔子统计,成都、武汉、合肥三座城市,三年内最高融资事件为位于合肥的存储芯片生产商长鑫存储获 156 亿战略投资。2016 年长鑫存储在安徽合肥启动,截至目前,长鑫存储已建成 12 英寸晶圆厂并投产。DRAM(动态随机存取内存)产品广泛应用于移动终端、电脑、服务器、虚拟现实和物联网等领域。

2020 年 12 月,长鑫存储获超 150 亿融资,投资方阵营相当豪华,包括国家集成电路产业投资基金、招银国际、中国人寿、中国农业银行、建银国际、徽商银行、小米长江产业基金等。到 2021 年,长鑫存储又获数亿元战略融资,国调基金、安徽省担保集团、兆易创新等参投。

去年,长鑫存储再斩获数十亿战略融资,阿里巴巴和腾讯入局。据天眼查数据及媒体报道,长鑫存储母公司睿力集成目前的股东主要由合肥地方国资和安徽省投组成。

除长鑫存储外,同样位于合肥的集成电路制造商晶合集成在 2020 年也获数十亿战略投资,为合肥近几年较高的投资事件。

成都近几年融资金额 TOP3 分散在医疗健康、广告营销和体育运动三大领域,分别是互联网医院医联、数字化电梯广告服务商新潮传媒、家庭科技健身品牌沸彻科技;武汉则分别为新能源汽车研发商岚图汽车及显示面板生产商武汉华星光电、无线综合服务提供商信科移动。

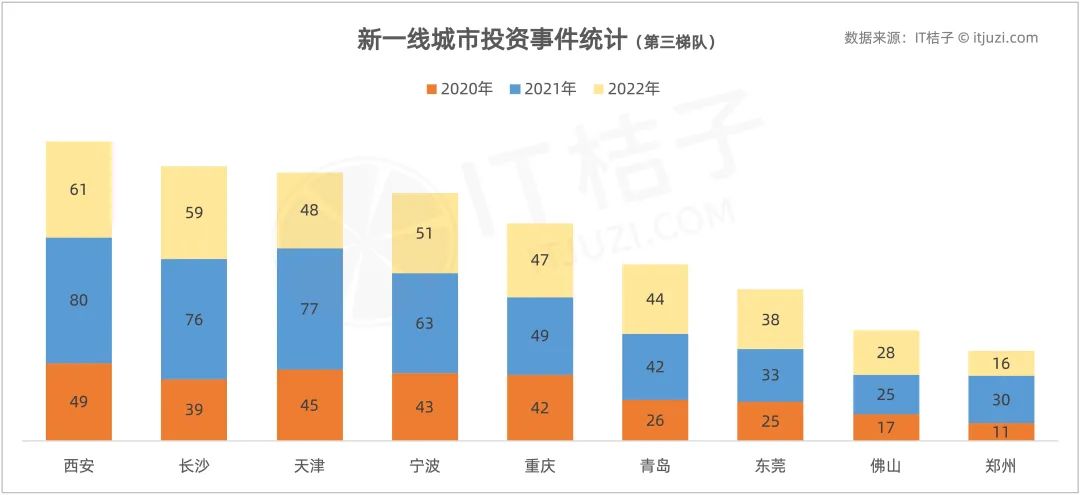

新一线城市中,三年发生投融资事件均不足 200 起的城市有西安、长沙、天津、宁波、重庆、青岛、东莞、佛山和郑州。综合来看,以上 9 座城市,三年中融资事件发生较为频繁的年份均为 2021 年,到 2022 年,整体投融资数量均较 2021 年有不小减幅,如西安自 80 起,减至 61 起,减少 26%,长沙 2022 年发生 59 起,较 2021 年减少 17 起,天津更是减少 29 起。不过虽 2022 年整体有下降,但较 2020 年依然呈明显上涨趋势。西安 2020 年为 49 起,2021 年上涨 24.5% 至 61 起,长沙自 39 起,增长至 59 起,涨幅达 50%。

再从三年融资事件行业分布来看,先进制造无疑是最热门领域,9 座城市中,除郑州外,均以先进制造为行业集中度 TOP1,但不同的是长沙、天津、重庆、青岛先进制造的占比在 20% 左右,而西安、宁波、东莞、佛山占比则均在 40% 以上,佛山更是超过 50%。

医疗健康和企业服务是先进制造之后较为活跃的领域,占比一般在 10% 左右。西安企业服务排在第二,占比 10.53%,医疗健康排在第三,占比 8.42%;天津则是医疗健康在第二,占比 18.82%,企业服务占比 14.71% 排在第三。

另外,电商零售、汽车交通以及本地生活领域,也偶有上榜。如,长沙市电商零售行业投融资占比 17.82% 排在第二,重庆的电商零售同样排在第二,占比 15.22%。东莞电商零售以 8.33% 排在第三。郑州行业集中度最高的领域为电商零售,占比 22.81%;在第三梯队的新一线城市中,本地生活也有一席之地,青岛和郑州的本地生活领域投融资集中度分别以 11.61% 和 14.04%,位居第三。

整体来看,15 座新一线城市,虽触发投融资事件有多有少,但整体却绕不开先进制造、医疗健康和企业服务三大领域。但从各城市行业占比来看,有的城市其他行业投融资占比能达到 50% 左右,而有的城市则是剩下的大部分行业仅占 10% 左右的份额。

另外,据 IT 桔子统计,2020 年至今,15 座新一线城市诞生独角兽企业(目前依然在榜)47 家,当然行业同样集中在先进制造(17 家)、汽车交通(8 家)、企业服务(5 家)和医疗健康(5 家)这几大领域,如位于合肥的长鑫存储和本源量子、宁波的荣芯半导体、天津的追觅科技、苏州的思必驰等等。

近几年,新一线城市既有独角兽企业的诞生,同样也有几十亿的融资发生,投资人能抓住新一线城市的行业风口,也可能就能淘到金。不过,2022 年中共中央 国务院发布《关于加快建设全国统一大市场的意见》,明确指出要以统一大市场集聚资源、推动增长、激励创新、优化分工、促进竞争。在统一大市场优化分工的大趋势下,各城市的业务格局可能也会迎来新变化。