中国果粉买崩官网,苹果供应链:关我什么事?

来源:真探AlphaSeeker(ID:deep_insights) 作者:张嘉豪

一个好消息,一个坏消息。

好消息是,事实证明苹果“加量减价”的新机iPhone13是真的“香”——在开售的三分钟内,其粉色机型被一抢而空。各平台均遭遇“秒没”,“苹果官网崩了”上了热搜榜第一位。虽然发布会当天苹果股价收跌,供应链里不少企业也出现了下跌,但不少分析师仍然坚信iPhone 13等新产品的发布或将拉动果链企业迎来市值的上涨。

市调机构TrendForce预估,2021年全年,苹果iPhone出货量有望达到2.23亿部,重新站回2亿部大关(回到2016-2018年间的高位),其中新机占比约为39%。此外,TrendForce预计,2021年iPhone 13新机出货约8700万部,这一数据也与市调机构Isaiah Research的调查结果基本一致。中信证券认为,苹果持续引领智能手机等设备创新,新机带动下三季度产业链公司业绩成长具有较高确定性。

iPhone 13

而坏消息是,作为与苹果“同呼吸共命运”的供应链企业似乎与苹果荣辱与共的时刻越来越少——去年发布的iPhone 12虽然大卖,但果链企业的股价却始终整体低迷;在今年苹果股价创下历史新高的时刻,不少A股苹果供应链企业股价大幅回撤甚至有人几近腰斩。自今年1月14日阶段性高点以来,立讯精密、信维通信、领益智造等个股累计跌幅超过40%,蓝思科技、鹏鼎控股、长盈精密等个股累计跌超30%。据统计,2021年半年报中,多家苹果供应链公司业绩大幅下降,37%的果链公司净利润同比下滑。

“为苹果代工”曾让一批中国企业快速崛起,但随着全球格局的变化,苹果对于供应链的态度和需求正在悄然变化,而曾经挤破头进入果链的中国工厂们也在调整状态,寻找效率的新平衡点。这门生意冷暖自知,“果链”是否还有魔力需要抛出一个问号。

立讯精密今年以来股价走势

领益智造今年以来股价走势

信维通信今年以来股价走势

01 果链的历史与历史的果链

在库克加入苹果之前,乔布斯手里的供应链可以说是一团糟。

为了制造第一代Macintosh电脑,乔布斯专门在湾区建立了一家自动化工厂,并在媒体上进行了高调的宣传。这家工厂设备经过精心配色,生产线全部高度自动化,由自动输送带和许多进口机器组成,用于分拣、包装和传送Mac电脑。

精致的配色并不能提高生产效率——Mac的销售额从未达到能够覆盖工厂成本的水平。即便销售惨淡,工厂也不得不满负荷运转,因为这条生产线是专门为Mac电脑设计的,它只能生产这一款产品,无法通过改装来制造其他产品。1992年,湾区这座精致的工厂被关闭。

而苹果在加州、爱尔兰以及新加坡的工厂也无法按照预想中的情况实现良好的配合生产从而造成了十分混乱的生产局面。最终苹果决定开启颇具颠覆性的转变:逐步将生产制造的业务外包给韩国、中国等国家,而蒂姆·库克就是在这样的背景下加入了苹果。

蒂姆·库克

1998年,库克加入苹果,他在7个月内将苹果的库存周期从30天缩减为6天的故事人们早已耳熟能详。更重要的是,他按照不同的产品线,挨个检查了苹果工厂的生产能力,发现这些工厂的运营成本很高,是资产负债表上的负债项。

因此,在不牺牲产品质量与生产率的前提下,库克尽可能将其分包给外部供应商。比如,库克就牵头把PowerBook的生产外包给了中国台湾的合约电子制造商广达(Quanta),而这仅仅是一个开端。

1999年,LG由此前只为苹果产品提供部分零件变成了为iMac全部的零件。而随着订单及需求的增加,苹果引进了另外一家位于中国台湾的供应商,当时这家供应商也同时给苹果的竞争对手戴尔供货。

这家供应商就是鸿海精密工业股份有限公司,即富士康(Foxconn),iMac的这次合作标志着两家公司在库克的主导下建立了与以往不同的合作关系。

库克参观富士康的工厂 图源Bloomberg

引入富士康,至少在两个方面对未来的苹果供应链产生了影响:

一方面,这可以看作是苹果“2+1战略”的第一次尝试。“2+1战略”是外界对于苹果在选择供应商时的策略的一种总结,这个策略的主要特点就是,在保证生产的各个环节都有相对稳定的优质供应商的情况下,引入新的竞争者,从而在保障供应链安全的同时也保证供应链的竞争性。

另一方面,库克主导的与富士康的合作,后来被认为是对于消费电子制造业的一种重新定义。他成功将彼时在生产制造方面混乱不堪的苹果从破产边缘拉了回来,并为接下来的辉煌奠定了基础。

至于为何是富士康,除了“廉价劳动力”,富士康的“灵活”和“舍得”也颇为重要。

据了解,富士康有数十万工人住在园区内部,24小时待命的组装队伍很容易灵活调拨。在生产初代iPhone的时候,富士康就表现出了这种灵活性。初代iPhone计划在2007年上市销售,但就在上市的前几周,产品设计出现了巨大变动。

在世界范围内遍寻好玻璃来替代很容易被刮花的塑料屏幕的乔布斯,几乎是在最后一刻决定了要采用康宁公司生产的金刚玻璃当屏幕。据《纽约时报》报道,乔布斯做出决定几周后的一个晚上,新的玻璃屏幕被运送到了富士康。8000多名工人轮班工作,将新屏幕安装到手机上。短短几天之内,工厂的iPhone单日产量就超过了10000部,最终成功地帮助iPhone面世。

02 全新的制衡与博弈

不过,富士康虽好,但库克也没有把鸡蛋放在一个篮子里。iPhone 7的代工业务中,苹果引进了和硕、纬创。此后,苹果又扶持了大陆首家iPhone代工厂立讯精密。

2017年后,立讯手握苹果60%-65%的AirPods订单,2019年发布的降噪版AirPods Pro,更是做到100%独家代工。2020年7月,立讯以33亿元收购纬创中国的iPhone制造业务,从AirPods耳机正式杀入iPhone组装业务。有市场分析预测,立讯精密有望在2023年,超越和硕,成为苹果公司的第二大代工厂。

这又是一次“2+1战略”——在果链历史上,富士康曾在世纪之交作为“1”被引入,形成了与韩国LG的竞争;iPhone 7时代,苹果又引入了和硕和纬创进入其代工体系中;后来,难堪大用的纬创又遭到了来自立讯精密的新竞争。而立讯精密也重蹈了覆辙,歌尔股份分掉了其AirPods的订单,苹果更是把AirPods Max交给歌尔独家代工。

图源微博

更为“毒辣”的一招是苹果的控制力。

富士康有20%-50%不等的设备由苹果提供,一些小型的苹果代工厂中,几乎每一千台设备里,就有500台是由苹果承担的。供应商用了苹果提供的机器之后,这条产线就会被单独划给苹果,不能用于生产其他厂家的产品。并且,设备、软件的权限皆归苹果,年末清查资产也不假他人之手。

苹果会派遣人员担任代工厂的重要岗位,比如EPM(工程专案经理)、GSM(全球供应链经理)以及SQE(供应商质量工程师)等等,上到人事任免、技术支持,下到新品投产、机器摆放,多多少少都要经过苹果的“专业人士”。

从零部件供应商、组装厂到销售渠道的全部数据,苹果都能通过重金投资的企业资源规划(ERP)系统进行实时监控,甚至可以具体到每家工厂的生产良率。

尽管与安卓供应链相比,果链可以说是在努力促成共赢的局面,即培育供应商一起成长。但是核心设备、核心人员、核心系统,只要涉及到“核心”二字,苹果绝不会放松控制,掌控力短期内无可撼动。

在苹果如此明显的制衡策略下,果链企业势必要为自己打算,以免沦为弃子。

根据立讯精密去年的财报,其与苹果合作的订单营收,已占据总营收的69%,可以想象如果有朝一日立讯精密失去苹果,对其业务将是怎样的打击。

更糟糕的是,苹果公布的2020年TOP 200供应商里,中国厂商(大陆和台湾)合计占到了57%,相比2019年共新增了18家;业务上,欧美主要负责核心半导体器件和精密通讯器件,日韩企业主要提供核心零部件(比如面板、存储、CMOS等),但是中国企业主要负责非核心零部件生产与机器组装环节。

而日本调查公司Fomalhaut Technology Solutions发布的iPhone 12 Pro拆解数据显示,零部件价值方面,韩国企业占比高达26.8%,而中国大陆的占比仅有4.6%。据公开媒体报道,每年有约30%左右的供应商被苹果移出供应链,甚至有些小的企业被迫破产。

库克参观立讯精密 图源网络

一个被动的案例是欧菲光。被“踢出果链”后,欧菲光市值一落千丈。

2017年,欧菲光通过收购索尼位于中国华南的工厂,正式进入苹果供应链。此后欧菲光坐上增长快车。2018年、2019年欧菲光摄像头模组业务贡献营收244.39亿元、306.07亿元,分别同比增长46.94%、25.31%。

不过,和其他果链企业类似,体量虽大,利润却不算高。欧菲光2019年的营收净利润均实现上涨,但同期销售毛利率仅9.87%,较上一年缩水2.45%,创下2010年上市以来最低记录。

剥离“境外特定客户业务”对欧菲光不见得是坏事,调整后其可以重新聚焦的新主营业务和未来发力方向却存在较大的毛利润率提升空间,这对于欧菲光今后在资本市场上的估值重构意义重大。

欧菲光车间

也曾被苹果抛弃的欣旺达则已经变得更加强大。

欣旺达1997年成立于深圳,2011年4月登陆深交所创业板,成为创业板第一家以“锂电池模组整体研发、制造及销售”的上市企业。也正是在欣旺达上市的这一年,其通过与ATL的合作,搭上了苹果的线。那时在苹果的iPhone3、iPod电池供应中,欣旺达占比高达20%。

2012年iPhone4却把欣旺达踢出去了,换成了德赛电池。后来苹果又把欣旺达追了回去——再次邀请加入电池供应链体系,但欣旺达却已不再为苹果患得患失。

目前,欣旺达的客户遍布全球。消费电子客户包括华为、OPPO、vivo、小米等厂商,动力电池也得到吉利、雷诺、小鹏、云度等传统车企及互联网造车新势力车企的广泛认可。

欣旺达车间

而立讯精密正在积极寻求新的突破口。从2014年立讯收购昆山联滔切入果链算起,到2020年,立讯营收从73亿元增长至925亿元。

2017至2019年,立讯技术人员从5005人增加至1.28万人,净增7000余人。而为了留住优秀人才,立讯已前后开展两次针对核心技术骨干的股权激励计划;五年间,立讯的研发投入也从4亿元增长到了44亿元,研发投入占营收比例已达到7%。

业务上,王来春在今年3月25日在管理层电话会议中强调了其研发的SIP封装技术(系统级封装,是将多种功能芯片,包括处理器、存储器等集成在一个封装内,适应了电子产品微型化趋势)的重要性。所谓“SIP封装”可以看作是立讯一项战略转变——这是是一套工艺技术,而不是苹果的某个配件业务。

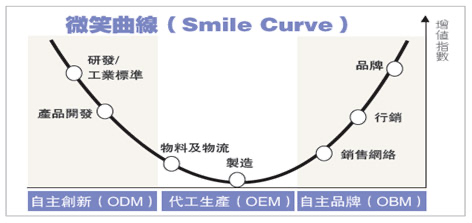

整体来看,果链企业们似乎都陷入了“与苹果绑定越紧,就越穷”的窘境。这就像是著名的经济学理论“微笑曲线”——在附加价值的观念指导下企业体只有不断往附加价值高的区块移动与定位才能持续发展与永续经营。价值最丰厚的区域集中在价值链的两端—研发和市场。没有研发能力就只能做代理或代工,赚一点辛苦钱;没有市场能力,再好的产品,产品周期过了也就只能作废品处理。

显然,中国的果链企业必须要挣脱“低端制造”的命运,找到微笑曲线。走出苹果的束缚,才是大势所趋。